Что будет, если просрочить кредит или заём?

Оформляя займ, большинство людей думают, что смогут вернуть деньги без всяких проблем. Но от форс-мажоров никто не застрахован, а непредвиденные расходы могут стать причиной просрочки. Выпав из графика платежей, важно контролировать ситуацию и при первой же возможности внести средства, используя безопасные способы погашения ссуды/займа. О том, в каких случаях договор с кредитором считается просроченным и как исправить эту ситуацию, читайте в нашей статье.

Что такое просрочка?

В договоре займа кредитор обычно фиксирует график погашения средств, обозначая точные сроки внесения платежей. Если деньги не поступают на счёт компании до указанной даты, кредитор может применить штрафные санкции.

Быстро узнать самое важное о просрочке по кредиту или займу можно из полка на YouTube-канала МФК «Честное слово». А подробно рассказываем дальше в этой статье.

В зависимости от того, как долго человек не вносит платёж, просрочка меняет свой статус:

- Незначительная (1–3 дня) — возникает, если клиент переводит деньги в последний момент или на выходных, когда банки не проводят транзакции. Средства поступают на счёт с опозданием, и банк/МФО фиксирует нарушение графика платежей. Небольшая просрочка также может быть технической, то есть произойти из-за неправильной работы внутрибанковской системы. В таком случае платёж может «зависнуть», прийти на счёт кредитора с задержкой или вернуться к отправителю. Техническую просрочку возможно оспорить, если подать соответствующее заявление и предъявить квитанцию либо чек с датой проведения транзакции.

- Ситуационная (3–30 дней) — случается, когда заёмщику из-за непредвиденных трудностей нечем погасить займ. Причиной задержки платежа может стать болезнь клиента, задержка зарплаты, потеря работы и т.д. Такие просрочки непостоянны и являются скорее исключением для клиента.

- Проблемная (30–90 дней) — возникает, когда человек игнорирует своё долговое обязательство и не вносит даже частичных платежей по договору. На данном этапе кредиторы еще идут навстречу заёмщику и одобряют разные варианты реструктуризации долга. Но только в случае, если у клиента есть уважительная причина для просрочки и он готов вернуться к соблюдению графика платежей.

- Долгосрочная (от 90 дней) — когда заёмщик более трех месяцев не погашает ссуду/займ. В этом случае кредитор уже может подать судебный иск или передать договор профессиональным взыскателям.

- Безнадежная (от 180 дней) — на этом этапе долг вырастает до максимального значения, а заёмщику присваивают статус злостного неплательщика. Возвратом средств по таким договорам обычно занимаются коллекторы или приставы.

В незначительной или ситуационной просрочке нет ничего критичного: с ней легко справиться, отправив платёж и оплатив начисленную пеню. Главное — сразу же погасить долг, не давая ему расти.

Важно! Почти любая просрочка (например, при незначительной заёмщика могут «пожалеть», это зависит от кредитной организации и её правил) отражается в кредитной истории и ухудшает её качество.

Компании передают в бюро кредитных историй (БКИ) полные сведения об активности клиента, поэтому в досье заёмщика может попасть информация даже о незначительных задержках платежей.

Как действуют кредиторы при просрочке?

Банки и МФО могут начислять должникам пени и штрафы, размер которых регламентируется профильным законом (N 353-ФЗ «О потребительском кредите (займе)»). Перечень санкций и их условия обязательно указаны в кредитном договоре. Согласно действующим нормам, размер неустойки не может составлять более:

- 20% годовых, если в период задержки платежа на сумму долга начисляются проценты;

- 0,1% за каждый день просрочки, если на протяжении срока задержки проценты на сумму долга не начисляются.

Пеню начисляют на сумму просроченного долга и процентов, а не на оставшееся тело займа.

Важно! Для микрозаймов «до зарплаты» (на сумму до 30 тыс. рублей и сроком до 30 дней) действует ограничение размера начислений. Общее значение суммы всех процентов, пени и штрафов не может превышать 1,3-кратный размер «тела» займа. Как только задолженность достигнет этого предела, её рост остановится.

Также кредиторы могут начислять разовые штрафы, размер которых фиксирован и прописан в договоре.

Если заёмщик длительное время не погашает просрочку и не оплачивает неустойки, компания получает право обратиться в суд для принудительного взыскания средств через Федеральную службу судебных приставов (ФССП) или передать дело должника коллекторам. Крупные организации содержат собственные отделы по работе с просроченными договорами, но большинство банков и МФО сотрудничают с коллекторскими агентствами. Также сведения о нарушении графика платежей автоматически попадают в кредитную историю неплательщика.

Порядок действий кредиторов зависит от периода просрочки:

- До 30 дней — заёмщику начисляют стандартную неустойку и напоминают о необходимости внести платеж в SMS-сообщении или по телефону.

- От 30 до 90 дней — компания звонит не только клиенту, но и его контактным лицам, чтобы передать сведения о задолженности. На данном этапе делом должника занимаются сотрудники организации-кредитора, а у неплательщика остаётся возможность договориться о реструктуризации долга.

- Более 90 дней — задолженность переходит в категорию безнадежной, а кредитор подает судебный иск или передает дело профессиональным взыскателям.

Банки и МФО заинтересованы в возврате средств, поэтому готовы сотрудничать с клиентами, предлагая разные варианты индивидуальных послаблений. Взыскание долга через суд или продажа его коллекторам — это крайняя мера, к которой компании прибегают, если заёмщик не идет на контакт и осознанно не погашает задолженность.

«Главная цель работы с просроченной задолженностью – не просто взыскать деньги с должника, а убедить его вернуться в график платежей, - отмечает руководитель департамента просроченной задолженности МФК «Честное слово» Екатерина Кустова. – Мы всегда стараемся идти навстречу нашим клиентам, предлагая разные варианты решения проблемы просрочки».

Что нужно знать о принудительном взыскании?

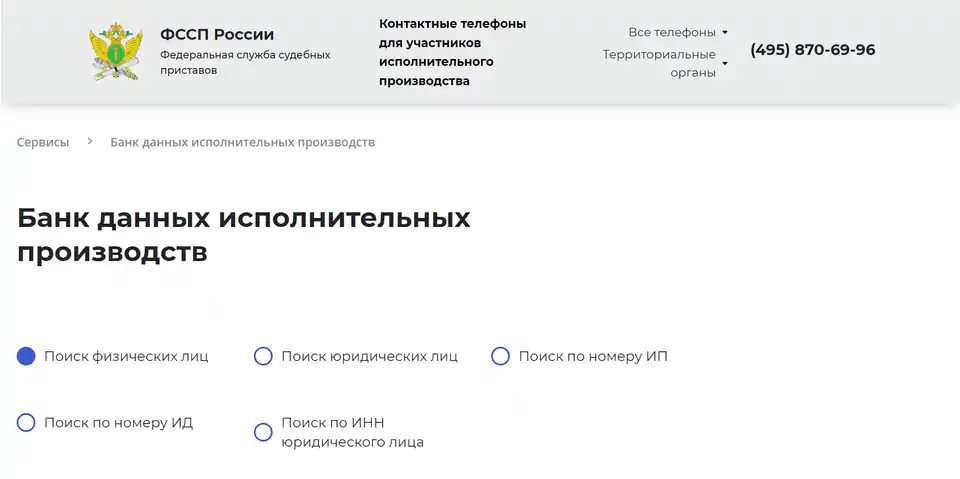

Если долг по займу или кредиту становится безнадежным, компания обращается в суд и может добиться принудительного взыскания. Право подать судебный иск сохраняется за кредитором на протяжении трёх лет с момента образования долга. К разбирательству в суде компания готовит пакет документов: договор с заёмщиком, подтверждение того, что клиент уклоняется от погашения задолженности, а также расчёт суммы долга и неустойки. После того как суд выносит решение в пользу банка/МФО, должнику дают 5 дней на добровольный возврат заёмных средств и оплату начисленной пени и штрафов. Если человек не выплачивает необходимую сумму, кредитор обращается в ФССП.

В свою очередь приставы открывают на имя должника исполнительное производство. Они проверяют, в каких банках у неплательщика открыты счета, есть ли у него имущество и средства для погашения долга.

Сотрудники ФССП обладают возможностями:

- направить в банк постановление об автоматическом списании средств со счетов заёмщика в пользу погашения долга;

- заблокировать банковские карты и счета неплательщика;

- арестовать имущество должника и распродать его через аукцион;

- ввести временный запрет на выезд клиента за границу (при долге от 30 000 рублей).

Исполнительное производство может длиться 2 года. Закрывают его приставы, если должник полностью гасит задолженность, а также в случае если у него нет никаких средств для возврата средств или с ним не смогли связаться. Проверить наличие исполнительного производства на свое имя и связанных с ним ограничений можно на сайте ФССП.

При этом приставы не вправе списывать с банковских счетов социальные пособия, а также утверждённый прожиточный минимум должника.

Передача долга профессиональным взыскателям

Многие кредиторы предпочитают передавать безнадежные долги коллекторским агентствам, чтобы хотя бы частично компенсировать свои финансовые потери. Для должника это значит, что у него меняется кредитор и счёт, на который нужно перечислять платежи. В некоторых случаях реквизиты для погашения кредита или займа остаются прежними, но меняются стороны сделки в договоре.

С работой коллекторов связано много мифов, но для заёмщиков такое сотрудничество может быть выгоднее, чем с приставами. Взыскатели нередко предлагают клиентам списать часть начисленных процентов, изменить размер платежей или договориться о других послаблениях. Им выгодно прийти к соглашению с неплательщиками, чтобы вернуть как можно больше средств. Но это касается только законных агентств, которые работают в правовом поле.

Легальные взыскатели состоят в реестре ФССП и Национальной ассоциации профессиональных коллекторских агентств (НАПКА). Проверить законность организации можно на сайте Ассоциации, скачав реестр участников.

Источник

При этом взыскатели также могут обратиться в суд и влиять на должника через приставов.

Может ли кредитор забыть о просрочке или не заметить её?

Большинство рабочих процессов в банках, МФО и других финансовых организациях автоматизированы и выполняются специальными программами. Это касается оформления заявок на займы и кредиты, проверки данных клиентов, фиксации активности заёмщиков. Когда человек допускает просрочку, штрафы и пени начисляются ему автоматически, а сведения о нарушении отправляются в БКИ. Если долг становится проблемным, информацию об этом получают специалисты юридических отделов и службы по работе с просрочкой.

Поэтому кредитор не может забыть о долге или проигнорировать его. Даже если клиент погашает несколько кредитов и займов одновременно, ему не сделают поблажку и не станут закрывать глаза на просрочки. Также не стоит затягивать с погашением задолженности, дожидаясь окончания срока исковой давности. Компании знают о требованиях закона и обращаются в суд своевременно.

Что делать при просрочке?

Если есть хотя бы малейшая возможность, лучше предотвратить нарушение графика платежей. Например, если вам задерживают зарплату и вы понимаете, что не сможете вовремя внести деньги, предупредите об этом кредитора. Компания может перенести дату погашения.

Небольшие просрочки нужно закрывать сразу, не дожидаясь, пока они вырастут до значительных сумм. На начальном этапе достаточно внести платеж с начисленными процентами и пеней. При этом размер итогового взноса следует уточнить у представителя кредитора, чтобы точно все погасить.

Если финансовые трудности затянулись, а размер долга растёт, договоритесь о пересмотре условий погашения займа. В банке или МФО можно:

- оформить продление срока действия договора с уменьшением размера платежей;

- перенести дату погашения;

- получить отсрочку по кредиту;

- договориться о частичном списании начисленной неустойки.

Важно не только рассказать кредитору о причинах невозврата средств, но и подтвердить сложную жизненную ситуацию документально. Например, предъявить лист временной нетрудоспособности или справку о доходах, где видно падение зарплаты.

Выплачивая сразу несколько займов, стоит рассмотреть вариант рефинансирования. Это оформление одной целевой ссуды, которая полностью идёт на погашение других активных обязательств. Таким образом заёмщик гасит всего один кредит на более выгодных для себя условиях. Эту услугу предлагают крупные банки, но нужно тщательно изучить правила перекредитования, чтобы сделка была выгодной.

Если ваши долги стали неподъёмными, можно воспользоваться законом о личном банкротстве. При суммарной задолженности свыше 500 тыс. рублей в силу вступает судебная процедура, а долги от 25 тыс. до 1 млн рублей можно списать по упрощённой процедуре через МФЦ. Как только должника признают финансово несостоятельным, ему присвоят статус банкрота, а его долги спишут. Но важно помнить, что банкротство — это не просто способ избавиться от кредиторов и сохранить средства в кризис, а крайняя мера, у которой есть ряд негативных последствий.

Что будет, если просрочить один день кредита или займа?

Задержка платежа даже в один день все равно считается просрочкой, хоть и незначительной. В таком случае кредитор начисляет стандартный штраф и пеню, размер которой зависит от условий обслуживания в определенной компании. Чтобы закрыть задолженность, нужно связаться с представителем организации, уточнить сумму санкций и внести ее на счет кредитора вместе с платежом. При этом запись о просрочке появится в кредитной истории.

Оспорить подобный долг можно, только если он образовался по вине компании, которая выдала заём. Например, клиент отправил платеж вовремя, но из-за сбоев в работе ПО организации средства задержались. Еще один вариант – деньги на счет кредитора поступили, но заёмщику по ошибке засчитали просрочку. Чтобы исправить ситуацию, нужно подать соответствующее заявление кредитору.

Просрочка – это неприятно, но вовсе не катастрофично. Не откладывайте решение проблемы! Свяжитесь со своим кредитором и погасите долг максимально «безболезненно».

Выводы

- Просрочка наступает, когда заёмщик не вносит платёж по кредиту в установленное время, нарушив условия договора кредитования.

- На начальном этапе просрочки должнику грозит только начисление штрафа и пени, но если задолженность становится безнадежной, то на заёмщика могут подать в суд или передать его дело коллекторам.

- Кредиторы не могут забыть о просрочке или проигнорировать ее. Неустойки начисляются автоматически, а данные о нарушении сразу поступают в БКИ.

- Просрочку лучше предотвращать, а если она возникает, то сразу погашать. С кредитором лучше сотрудничать: заранее сообщать ему о трудностях с погашением ссуды и договариваться об индивидуальных уступках.

Источники: