МФО могут выйти на рынок кредитных карт

МФО планируют выдавать гражданам не только микрозаймы, но и кредитные карты.

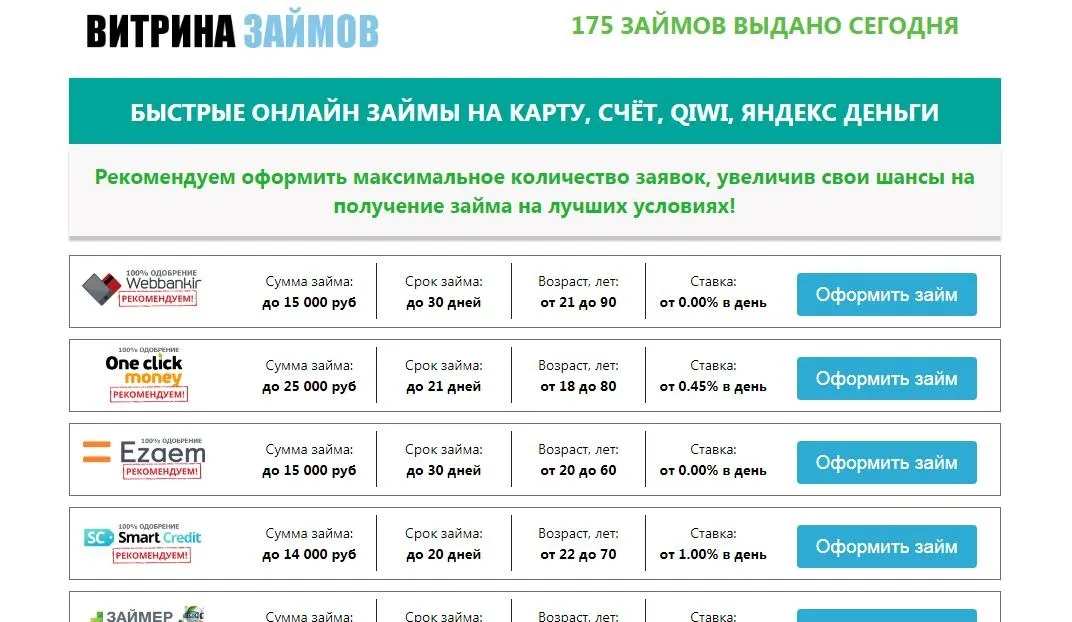

В России может появиться новый тип МФО, который станет промежуточным звеном между действующими сейчас МФК и банками с базовой лицензией. Такие организации получат право выдавать клиентам не только краткосрочные и среднесрочные быстрые займы на карту, но и кредитные карты. Создание более «продвинутых» МФО предусмотрено стратегией развития отрасли саморегулируемой организации (СРО) «МиР».

По замыслу СРО, чтобы получить расширенные возможности, капитал компании должен составлять не меньше 150 млн рублей, что в два раза меньше, чем у банков. Также для новых МФО могут действовать усиленные требования к подаче отчетности и другим особенностям ведения деятельности. Взамен организации получают возможность сильнее проникнуть в розничный бизнес, предоставлять свои услуги более широкому кругу граждан и индивидуальных предпринимателей. Но новый класс МФО — это вовсе не «квазибанки», ведь у них нет права открывать людям вклады и текущие счета.

Необходимость в создании дополнительной ниши на рынке финансовых услуг появилась вследствие пандемии, пояснили эксперты СРО. В условиях локдауна банки существенно сократили объемы кредитования, и часть их клиентов перешла в сегмент МФО. Несмотря на ограничительные меры со стороны Центробанка, микрокредиторы значительно нарастили свой капитал и расширили линейку продуктов. Многие компании переключились на выдачу среднесрочных займов на период до 365 дней, еще больше приблизив свои услуги к банковским.

Сейчас клиентские потоки на рынке финуслуг активно «перераспределяются» между различными организациями. В борьбе за платежеспособных и лояльных заемщиков МФО разрабатывают более гибкие и удобные в обслуживании займы, совершенствуют свои сайты и приложения, запускают интересные акции. Постепенно люди при выборе ссуды или микрозайма начинают ориентироваться не на тип кредитора (банк или МФО), а исключительно на условия предоставления заемных средств.

Еще одним трендом ближайших нескольких лет может стать переход части рынка розничного кредитования на социальные сети, прогнозируют эксперты исследовательского центра BMB Agency Research Center. По различным оценкам, соцсети могут забрать от 10% до 30% рынка розничных кредитов и займов. Наиболее перспективными ресурсами для кредиторов являются соцсети «ВКонтакте», Instagram и TikTok, которыми пользуется большинство экономически активных граждан в возрасте 18–40 лет. Именно такие люди активнее всего используют различные финансовые продукты, не бояться пользоваться онлайн-микрозаймами и другими дистанционными услугами.

Сейчас МФО и другие организации используют соцсети и мессенджеры для рекламы своих услуг, продвижения бренда, информирования и консультирования клиентов. Чтобы разместить в социальных сетях форму для подачи заявок на займы, необходимо усилить систему аутентификации клиентов и защиту их персональных данных. Пока наиболее безопасно и удобно оформлять микрозаймы через специальные приложения и официальные сайты кредиторов.

Онлайн-сервис микрокредитования «Честное слово» предлагает клиентам простую процедуру получения займов на любые цели. Чтобы занять средства, нужно выбрать параметры будущего микрозайма при помощи онлайн-калькулятора, заполнить заявку и после ее одобрения подписать договор с компанией. Заемщикам доступны краткосрочные микрозаймы до зарплаты на срок до 31 дня, а также потребительские займы на период до 364 дней.